CAPM-kaava (sisällysluettelo)

- CAPM-kaava

- CAPM-laskin

- CAPM-kaava Excelissä (Excel-mallilla)

CAPM-kaava

Sijoitetun pääoman tuoton ja sen systemaattisen riskin välistä lineaarista suhdetta edustaa pääomavaran hinnoittelumalli (CAPM).

CAPM lasketaan seuraavan kaavan mukaan: -

Missä:

- Ra = sijoituksen odotettu tuotto

- Rrf = Riskivapaa korko

- Ba = sijoituksen beeta

- Rm = odotettu tuotto markkinoille

Ja Riskipreemio on odotetun markkinatulon välinen ero, josta on vähennetty riskitön korko (Rm - Rrf) .

Markkinariskipreemio

Markkinariskipreemio on ylimääräinen tuotto eli palkkio, jonka odotetaan kompensoivan sijoittajalle salkkuun sisältyvän riskin ottaminen, koska osakemarkkinoilla sijoittaminen on aina korkeampaa kuin valtion joukkovelkakirjoihin sijoittaminen. Siksi se on ero odotettavissa olevan markkinoiden tuoton ja riskittömän koron välillä. Markkinatuotto Rm voidaan arvioida aikaisempien tuottojen tai ennustettujen tulevien tuottojen perusteella. Esimerkiksi Yhdysvaltain valtion velkasitoumuksia ja joukkovelkakirjalainoja käytetään riskivapaaseen korkoon.

Odotettu paluu

"Ra" tarkoittaa sijoituksen odotettua tuottoa tietyn ajanjakson aikana.

Riskitön korko

”Rrf” tarkoittaa riskitöntä korkoa, joka on yhtä suuri kuin 10 vuoden Yhdysvaltain valtion velkasitoumuksen tai valtion joukkovelkakirjalainan tuotto. Riskivapaa korko on tuotto, jonka sijoitus ei ansaitse riskiä, mutta reaalimaailmassa sisältää inflaatioriskin. Riskittömän koron tulisi olla myös siinä maassa, jossa sijoitus tehdään, ja joukkovelkakirjalainan maturiteetin tulisi myös olla sama kuin sijoituksen ajanjakso. Tavallisesti riskivapaa tuottoprosentti, jota käytetään riskipreemion arviointiin, on yleensä historiallisen riskivapaan tuottoasteen keskiarvo eikä yleensä nykyinen riskitön tuottoaste.

Beeta

Beeta, jota CAPM-kaavoissa esitetään nimellä "Ba", on arvopaperi- tai salkun volatiliteetin mitta, ja se lasketaan mittaamalla kuinka paljon osakekurssi muuttuu kokonaismarkkinoiden tuoton seurauksena. Beeta on systemaattisen riskin mittari. Esimerkiksi, jos yrityksen beeta on yhtä suuri kuin 1, 7, se tarkoittaa, että sillä on 170% markkinoiden keskimääräisen tuoton volatiliteetista ja osakekurssien muutokset ovat melko äärimmäisiä. Jos beeta on yhtä suuri kuin 1, silloin odotettu sijoitetun pääoman tuotto on yhtä suuri kuin markkinoiden keskimääräinen tuotto. Jos beeta on -1, tarkoittaa se, että osakekurssit ovat vähemmän riskialttiita ja epävakaita.

CAPM-mallin soveltaminen

Näemme muutamia esimerkkejä CAPM: stä, jota käytetään useimmiten sijoituksen käyvän hinnan määrittämiseen. Kun lasketaan riskialttiiden omaisuuserien tuottoprosentti CAPM: llä, sitä voidaan käyttää myös diskonttaamaan sijoituksen tulevat kassavirrat nykyarvoonsa ja lopulta saamaan sijoituksen käypä hinta.

Esimerkkejä CAPM-kaavasta

Otetaan esimerkki selvittääksesi yrityksen CAPM: -

Voit ladata tämän CAPM Formula Excel -mallin täältä - CAPM Formula Excel TemplateEsimerkki 1

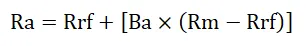

Sano, että osake A: n odotetaan tuottavan 14%: n tuoton seuraavana vuonna ja että nykyinen riskitön korko on 6%, ja haluat laskea, onko siihen kannattavaa sijoittaa. Olet laskenut osakekannan beeta-arvon, joka on 1, 7. Osakemarkkinoiden beeta on 1, 0. Tämä tarkoittaa, että varastossa on korkeampi riskitaso kuin kokonaisriskillä. Siksi odotamme korkeamman tuoton kuin markkinoiden ennakoidun tuoton ensi vuonna 14%.

Odotettu tuotto voidaan laskea seuraavasti:

- Vaadittu tuotto (Ra) = Rrf + (Ba * (Rm - Rrf))

- Vaadittu tuotto (Ra) = 6% + 1, 7 * (14% - 6%)

- Vaadittu tuotto (Ra) = 6% + 13, 6%

- Vaadittu tuotto (Ra) = 19, 6%

Tämä laskelma kertoo, että saat 19, 6% sijoitussummastasi

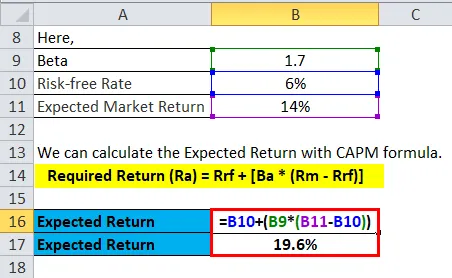

Esimerkki 2

Oletetaan, että sijoittaja harkitsee sijoittamista yhteen markkinoiden kolmesta osakkeesta. Alla olevat tiedot ovat saatavilla arvioimaan kolmen varaston tuottoprosentti.

- Osake A, jonka beeta on 0, 80

- Kanta B, jonka beeta on 1, 20

- Kanta C, jonka beeta on 1, 50

Riskitön korko on 5, 00% ja odotettu tuotto markkinoille on 12, 00%.

Voimme laskea kunkin varaston odotettavissa olevan tuoton CAPM-kaavalla.

- Vaadittu tuotto (Ra) = Rrf + (Ba * (Rm - Rrf))

Odotettu varaston palautus A

- E (RA) = 5, 0% + 0, 80 * (12, 00% - 5, 0%)

- E (RA) = 5, 0% + 5, 6%

- E (RA) = 10, 6%

Odotettu varaston palautus B

- E (RB) = 5, 0% + 1, 20 * (12, 00% - 5, 0%)

- E (RB) = 5, 0% + 8, 4%

- E (RB) = 13, 4%

Odotettu tuotto C

- E (RC) = 5, 0% + 1, 50 * (12, 00% - 5, 0%)

- E (RC) = 5, 0% + 10, 5%

- E (RC) = 15, 5%

Siksi näemme, että on parasta sijoittaa osakean C. Joten nähdään, että mitä korkeampi beeta, sitä suurempi on odotettu tuotto CAPM-kaavan mukaan.

Esimerkki 3

Nyt näemme odotettavissa olevan tuoton sovellusongelman. Voimme laskea nykyarvon nettoarvoa käyttämällä odotettua tuottoa tai estekorkoa CAPM-kaavasta diskonttattuna korkona arvioidaksesi sijoituksen nykyisen nettoarvon.

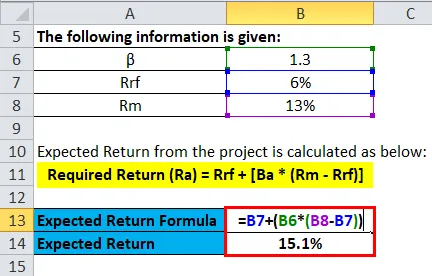

Seuraavat tiedot annetaan:

- p = 1, 3

- Rrf = 6%

- Rm = 13%

Joten projektilujuus tai odotettu tuotto lasketaan seuraavasti:

- Vaadittu tuotto (Ra) = Rrf + (Ba * (Rm - Rrf))

- Ra = 6% + 1, 3 * (13% - 6%)

- Ra = 6% + 9, 1%

- Ra = 15, 1%

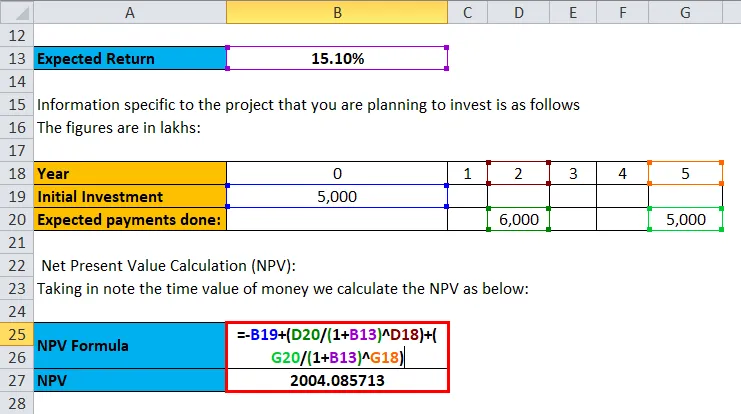

Tiedot hankkeesta, johon aiot investoida, ovat seuraavat. Luvut ovat lakhissä:

- Alkuinvestointi =, 000 5000

- Odotetut maksut suoritetaan:, 000 6000 toisena vuonna, , 000 5000 viidentenä vuonna

Nykyisen nettoarvon laskenta (NPV): Kun otetaan huomioon rahan aika-arvo, lasketaan NPV seuraavasti:

Npv = - alkuinvestointi + summa (sijoituksen arvo / (1+ korko) vuosien lukumäärä)

Joten alkuinvestointi on 5000, ja sitten 6000 sijoitetaan toisena vuonna ja 5000 viidentenä vuonna. laita arvot vain saadaksesi tulokset

- NPV = -5 000 + (6 000 / 1, 151 2) + (5000 / 1, 151 5)

- NPV = ₹ 2004, 085713

Siksi tehdyn sijoituksen nettoarvo on 2004, 085713 ₹.

CAPM-kaavan oletukset

- Sijoittajille on hajautettu monien sijoitusten joukko, joten ne poistavat epäsystemaattiset riskit.

- Sijoittajat voivat lainata ja lainata minkä tahansa määrän riskitöntä korkoa.

- CAPM katsoo, että markkinat ovat ihanteelliset eivätkä sisällä veroja tai mitään transaktiomenoja tilillä.

- Oletetaan, että kaikki tiedot ovat samanaikaisesti kaikkien sijoittajien saatavilla.

- Jokainen sijoittaja on alttiina riskeille.

rajoitukset

Tämän CAPM-kaavan rajoitus on mitä korkeampi omaisuuserän riski, sitä suurempi on odotettu tuotto, joka ei aina ole totta.

CAPM-kaavolaskin

Voit käyttää seuraavaa CAPM-laskinta

| Rrf (%) | |

| ba | |

| Rm (%) | |

| ra | |

| Ra = Rrf + (Ba X (Rm - Rrf)) |

| 0 + (0 X (0 - 0)) = 0 |

CAPM-kaava Excelissä (Excel-mallilla)

Tässä tehdään sama esimerkki CAPM-kaavasta Excelissä. Se on erittäin helppoa ja yksinkertaista. Sinun on annettava kolme panosta eli riskitön korko, sijoituksen beeta ja odotettu tuotto markkinoilla

Voit laskea CAPM: n helposti käyttämällä kaavaa mukana olevassa mallissa.

Odotettu tuotto voidaan laskea seuraavasti:

Voimme laskea kunkin varaston odotettavissa olevan tuoton CAPM-kaavalla.

Odotettu tuotto projektista lasketaan seuraavasti:

Sijoituksen nettoarvo lasketaan seuraavasti:

Suositellut artikkelit

Tämä on ollut opas CAPM-kaavaan. Tässä keskustellaan sen käytöstä käytännön esimerkien kanssa. Tarjoamme sinulle myös ladattavan Excel-mallin CAPM-laskurilla. Voit myös katsoa seuraavia artikkeleita saadaksesi lisätietoja -

- Kaava velkasuhteelle

- Opas veroekvivalenttituottokaavaan

- Esimerkkejä hinta-ansaintakaavasta

- Keskimääräisen omaisuuden tuottokaava