Mikä on efektiivinen korko?

Rahoitusmarkkinoilla on useita vaihtoehtoja, kun kyse on sijoitustuotteista ja lainamahdollisuuksista. Kaikki rahoitusinstrumentit, joita tutkimme antaaksemme parempia tuottoja tai lainoja vähimmäiskorolla, lopulta korreloivat sen kanssa, kuinka paljon korkoja kohdistetaan vastaaviin instrumentteihin, jotka vaikuttavat lopulliseen päätöksentekoomme.

”Tehokas korko” on siis hieno tapa verrata näitä instrumentteja, jolloin voimme päätellä ja lopulta päättää, jatkaako lainaa / sijoitusta vai ei. Tärkeintä on, että se selventää ja arvioi lopputulosta silloin, kun korotetut korot kannetaan eri tavalla. On huomattava, että nimellinen korko on yksinkertaisin korko, jota kutsutaan myös ilmoitetuksi korkoksi. Ei ole perusteita, kuten laskennallisen koron laskeminen, ja se eroaa täysin siitä, mitä kutsumme efektiiviseksi korkoksi (EIR).

Yhdistetty korko lasketaan pääoman perusteella, mutta sisältää myös kaikki lainan tai sijoituksen aikaisempien kausien kertyneet korot. Sitä voidaan sen vuoksi kutsua "korkokorkoksi" ja se voi kasvattaa summaa valtavasti nopealla korolla kuin mitä tapahtuu ilmoitetulla korolla, joka lasketaan vain pääoman perusteella. Kertyneen korkokoron määrä riippuu yhdistelmätaajuudesta, joten mitä enemmän yhdistämisjaksoja, sitä suurempi korkokorko on.

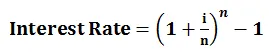

Efektiivisen koron kaava

Efektiivisen koron käsitteen ymmärtämiseksi laskenta voidaan suorittaa seuraavalla kaavalla:

- i = Vuotuinen korko

- n = yhdistelmäjakson numero

esimerkki

Otetaan esimerkki yhden vuoden sijoituksesta Bank X: n ja Bank Y: n kautta 10 000 dollarilla korkoajan alapuolella:

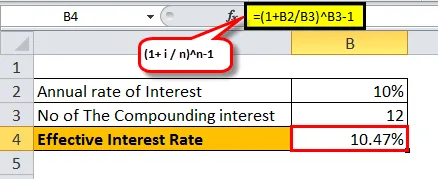

- Pankki X maksaa 10%, laskettuna kuukausittain:

- Tässä tapauksessa meillä on i = 10%, n = 12 (laskettuna kuukausittain)

= ((1 + (10% / 12) 12) -1

= 10, 47%

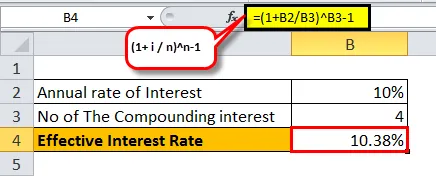

- Y pankki maksaa 10, 3%, laskettuna neljännesvuosittain:

- Tässä tapauksessa meillä on i = 10%, n = 4 (laskettuna neljännesvuosittain)

= ((1 + (10% / 4) 4) -1

= 10, 38%

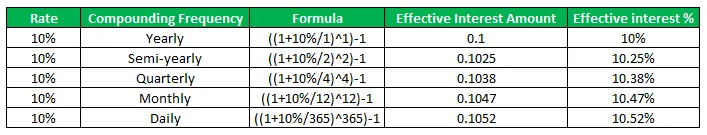

Kuten voimme nähdä, erilaisella yhdistelmäjaksolla efektiivinen korko vaihtelee. Mitä enemmän sulautumista tapahtuu vuodessa, sitä tehokkaampi korko nousee.

Alla on kuvaus 10%: n korkotasosta, kun laskemistaajuus kasvaa vuodessa:

Efektiivisen koron merkitys

Alla on mitä voimme jäljittää kuten yllä ymmärrämme sitä paremmin

- Auta arvokkaan sijoituksen turvaamisessa - Kun ymmärrämme nyt korkojen vaikutukset ja yhdistämisen seuraukset, voimme luottavaisesti päättää, mihin voimme sijoittaa luotettavasti ilman, että pääsemme sosiaalisen median julkaisemiin ilmoituksiin ja luottaa sokeasti heidän strategioihinsa ja liuentua epävarmuuteen siitä, että voi haitata ansaintaodotuksiasi.

- Auta lainaa valitsemaan siten, että riskit ja kysymykset ovat täysin näkyviä - Tiedämme, mikä todellinen korko meiltä peritään vuosittain mistä tahansa lainan seuraavasta tekijästä. Tämä ei aiheuttaisi hikkauksia missään vaiheessa koko lainan voimassaoloajan.

- Paranna tapaa analysoida / vertailla rahoitustuotteita - eikö se antaisi meille helpotusta, jos voimme päätellä, mikä sijoitus tai mikä laina on meille parhaiten hyödyllinen? No, kun efektiivisen koron kuin nimelliskoron vaikutuksen ymmärtäminen vie sinut askeleen eteenpäin terveelliseen tulevaisuudensuunnitteluun.

- Paranna laina- / sijoituspäätöksentekoa - tietämällä, mitä media Vs esittää, mikä on tärkeintä, kun teet rahallista päätöstä, voit muuttaa tuottoasi ja lievittää odotuksiasi sen perusteella, että ymmärrät tehokkaan koron, mutta ei yksinkertaisen koron.

On tärkeätä huomata, että kun pankit veloittavat korkoa, otetaan huomioon ilmoitettu korko eikä vuotuinen korko. Pankit seuraavat tätä, joten kuluttajilta näyttää siltä, että he maksaisivat alhaisemman koron.

Esimerkiksi lainalle, jonka korko on 20%, joka lasketaan yhteen kuukausittain, efektiivinen vuotuinen korko olisi 21, 93%. Pankki ilmoittaa kuitenkin ilmoitetun koron olevan 20%, vaikka efektiivinen korko on 21, 93%.

Jos olet sijoittaja, pankki saattaa mainostaa efektiivistä korkoa ilmoitetun koron sijasta, koska se näyttää kuluttajille, että heille tarjotaan korkeampaa korkoa.

Esimerkiksi talletuksille, joiden ilmoitettu korko on 10% kuukausittain, efektiivinen vuotuinen korko olisi 10, 47%, jonka pankki kuvaa sellaisenaan, jotta sijoittajia voidaan houkutella ja päättää lopulta kuulua mainostrategiaan. Kaiken kaikkiaan se on vain näyttää mikä on suotuisampaa.

Koska olemme taipuvaisempia yhdistelmäkorkoon, kun puhumme efektiivisestä korosta, meidän on tutkittava perusteellisesti sen heijastuksen kriittisyys sijoituksillemme tai lainalle. Rahoitusmarkkinat ovat mahdollisuuksien labyrintti, jota seuraavat onnekkaat ja epäonniset tapahtumat. Hyvä tulos on kuitenkin niille, jotka heiluttavat miekkaa oikeaan paikkaan oikeaan aikaan. Jos pyrimme sijoittamaan jonkin osan henkilökohtaisista säästöistä, efektiivinen korko voi merkittävästi auttaa vertaamaan kutakin valitsemasi sijoituspilaria ja päättelemään sitten kumpi hyötyisi enemmän lyhyemmässä ajassa ja antaisi sinulle paremman voittomarginaalin. Perusmarkkinatilanne ja niiden erityiset säännökset.

Sijoituksen / lainan ytimen sekoittamisen ja poraamisen teho, jota seuraa efektiivinen korko, antaa hyvän kuvan siitä, kuinka yleinen salkun taloudellinen tilanne on. Yhdistämisen kauneutta on myös kuvailtu Albert Einsteinin "maailman kahdeksanteen ihmeeksi". Sijoittajille riittää, että tiedetään, mitä taikuutta se voi saada aikaan, jos ne seuraavat yhdistelmäkoron tukeman tosiasiallisen koron polkua.

Suositellut artikkelit

Tämä oli opas efektiiviseen korkoon. Tässä puhutaan sen kaavasta, kuinka efektiivinen korko voidaan laskea, esimerkillä efektiivisestä korosta ja myös sen tärkeydestä. Voit myös tarkistaa ehdotetut artikkelimme: -

- Kaava kuponkikorkokaavalle

- Reaalinen BKT

- Nimellinen BKT

- Todellinen korko

- Korko vs. osinko | 8 parasta tärkeintä eroa, jotka sinun pitäisi tietää